Invesco QQQ Trust

1999 시작

수수료 0.2%로 적당 혹은 저렴한 편

운용규모 134B 달러로 큼

하루 거래량 12B 달러로 서두를 필요 없음

시가총액에 따라 기업의 비중을 리밸런싱 함

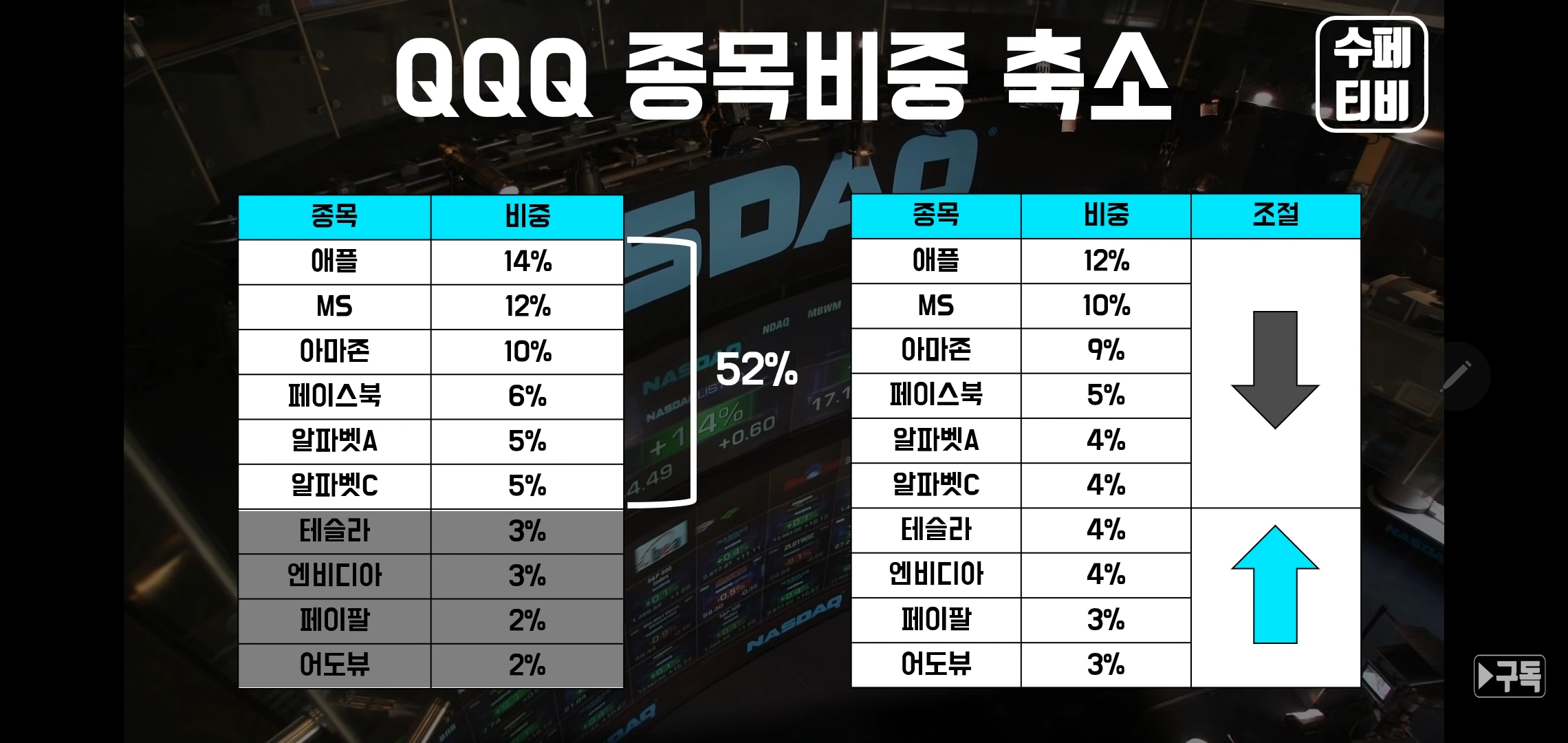

시가총액이 높은 상위 52% 비중 축소하여 쏠림현상 방지

쏠림현상이 심하면 변동성이 커짐

->고평가된 종목은 수익실현, 저평가된 종목은 추가 매수 -> 선순환 구조

상위 10개 기업이 56% 차지함

1,2,3위가 34% -> 즉, 이 3개 기업에 따라 수익률 영향(애플, 마소, 아마존)

JD(제이디). com : 중국의 아마존이라 불림

APPLIED MATERIALS : 반도체 칩 장비 만드는 회사

Qualcomm : 반도체 회사

최근 1년 수익률 45%

검정색 15년간은 원금보전 수준, 고난의 시간

과연 21년은?

ETF : 인간이 만든 금융공학 최고의 작품

미국 ETF는 5년 이상 장기 투자해야 연평균 수익률 확보

장기투자할수록 안전함

2020년과 같은 수익률은 안 나온다. 다시 빠질 것이다.

◐바이든 시대, 미국 ETF 시장은?

-바이든 시대 변화, 제조업 관련 ETF 상승. 다우존스

-지금까지는 기술주 중심으로 투자와 성장했다면, 이제 제조업 성장 예상

-제조업 가운데 중소형주 포함한 ETF 주목

-QQQ 기존 성장률보다 못 미칠 것

-바이든 시대에도 바이오 등 제조업 육성 정책 유지

-바이오 경제가 만들어진다 ->인간의 생명을 무한으로 끌고 가는 바이오 기술

-> QQQ에 다 포함은 되어 있다.

◐인베스코의 실적 악화, QQQ에 어떤 영향?

-덩치는 크지만 운영보수가 매우 낮다.

-주가가 6달러까지 빠졌다가 17달러까지 회복

-QQQ에 투자했는데, 인베스코가 망하면? 아무런 영향 없다.

-> 인베스코의 자산이 아닌, 투자자의 자산이므로.

-> 운용사를 넘기거나

-> 해체하기(팔아서 투자자에게 돌려주기), 규모가 크므로 확률 낮음

◐미국 주식시장 지난 10년간 호황, 향후 전망은?

-10년 주기로 위기 닥쳐

-문제 있는 기업들 주기적으로 정리되는 게 정상

-그런데 지금 상황은, 세 가지 의견으로 나뉜다

1) 조만간 버블 터질 것

2) 지금은 지형이 바뀌었고, 정부도 도와주고 있으므로 대세 상승 속 작은 조정들

3) 계속 성장

'📁주식' 카테고리의 다른 글

| [ETF스터디]미국 고배당 ETF_SPHD 연 배당률 5%이상, 연 성장률 10% (0) | 2021.01.09 |

|---|---|

| [ETF스터디]미국 채권TLT_주식과 채권의 황금비율은?(by 소수몽키) (0) | 2021.01.09 |

| [ETF스터디]미국 ETF TOP 10 by수페티비 (0) | 2020.12.30 |

| 주택 담보 대출이란? LTV, DTI, DSR 이번 기회에 확실히 알아두기! (0) | 2020.10.11 |

| [ETF 스터디_1부]21세기 최고의 금융상품 Feat.박곰희TV (0) | 2020.09.28 |

댓글